С 2023 года все юрлица и ИП обязаны отсылать фискалам уведомления по суммам начисленных налогов, авансов по ним и взносов. Первое придется делать уже в первом месяце этого года по НДФЛ. Бухгалтер компании “Самитов Консалтинг” Марат Самитов рассказывает, как заполняется бланк и можно ли без него.

Зачем налоговикам уведомление

В связи с тем, что с 2023 года начал действовать единый налоговый платеж (ЕНП), все бизнесмены и компании обязаны направлять фискалам уведомления о начисленных налогах и сборах. Из них налоговики получают следующую информацию:

по каким обязательствам у вас оплата наступает до дня сдачи отчетов (это НДФЛ, взносы, налог на упрощенке);

по каким налогам вы не собираетесь отчитываться (налог на транспорт и землю).

Если в 2023 году вам надо погасить налоговые обязательства за прошедший год, то по ним тоже придется оформлять уведомление. Чтобы рассчитаться с бюджетом, направьте фискалам платежку с реквизитами для ЕНП. Нужная сумма спишется с единого налогового счета (ЕНС).

Что касается страховых взносов за последний месяц ушедшего года, то их уплатите 30 января без уведомления. Сумму к уплате фискалы возьмут из отчета РСВ за 2022 год, его нужно сформировать до 25 января.

Делаем уведомление

В бланке имеется титульные лист и раздел «Данные», который может включать в себя любое количество листов. При ручном заполнении документа придерживайтесь таких рекомендаций:

бланк заполняется пастой синего, черного или фиолетового цвета;

нумерация начинается с титульного листа в формате: 001, 002, 003 и так далее;

все ячейки, начиная с той, которая слева, заполняются печатными заглавными буквами;

пустых ячеек в бланке быть не должно (если написать в них нечего, ставьте прочерки);

прочерки ставятся и в свободных ячейках, которые остаются с правой стороны от показателя.

Направить уведомление фискалам вам надо до 25 числа того месяца, в котором платите налог. Если на этот день выпадает выходной, то отправляйте уведомление в первый рабочий день после него. Исключение по срокам есть у НДФЛ, который вы станете удерживать в срок с 23 по 31 декабря. Уведомление по нему вам придется отправить до конца 2023 года.

Заполняем титульный лист

В верхней части листа укажите ИНН и КПП (при наличии), код инспекции, в которой числитесь. Ниже напишите количество листов в документе. Далее в правом блоке, в котором подтверждается достоверность сведений, в самой верхней ячейке поставьте цифру «1», если подпись будет ставить предприниматель либо директор компании. В ячейках ниже укажите его ФИО (без сокращений) и дату оформления документа.

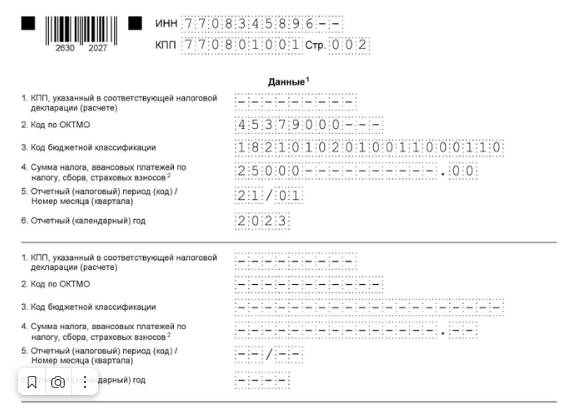

Заполняем раздел «Данные»

Этот раздел включает в себя подразделы, состоящие из одинаковых строчек. Они заполняются по всем вашим обязательствам. В каждом подразделе 6 строчек:

КПП, как в декларации или расчете. ИП эту строчку пропускают. Компании с обособленными подразделениями пишут их КПП.

ОКТМО – код муниципалитета, в котором зарегистрирован ваш бизнес. Эти коды можно взять с сайта ФНС. В пустых ячейках не забываем ставить прочерки.

Код бюджетной классификации. Его возьмите из обновленного перечня КБК.

Суммы налога, сбора, авансов, которые вы начислили.

Код отчетного периода по приложению №2. Для 1-го квартала укажите код 21, для полугодия – 33, для 9-ти месяцев и года – 34. Для авансов, которые платятся каждый месяц, через дробь внесите номер месяца в квартале (01, 02, 03 либо 04). Для авансов, которые платятся ежеквартально, пишется номер квартала в году.

Отчетный год. Сюда занесите год, за который провели начисления.

В уведомлении можете отражать информацию сразу по всем своим обязательствам перед бюджетом, даже если суммы начислены за различные периоды. Что касается филиалов, то по ним можно формировать единое уведомление.

Если после сдачи документа, вы нашли в нем недочет, можно его исправить. Для этого сделайте новое и внесите в него только тот налог, в котором допущена оплошность. Править ошибки можно до отправки декларации либо расчета.

До конца 2023 года мы находимся в переходном периоде. Поэтому если вам еще не приходилось оформлять уведомления, можете этого не делать. Пока разрешено по старинке отсылать в банк платежки по всем своим обязательствам.

Нужна помощь? Оставьте заявку и мы вам перезвоним